ZeroHedge pubblica un articolo su un pericoloso provvedimento, già a lungo paventato, ma ora probabilmente in via di attuazione, che rimuove ogni garanzia sui depositi bancari (anche al di sotto di 100.000 euro). La logica prevalente nella UE è che, tutto mascherato dietro la tutela dei “contribuenti”, anche i piccoli risparmiatori si possano considerare alla stessa stregua degli azionisti, e attaccabili in un eventuale bail-in. Per tutelarsi dal rischio di una corsa agli sportelli infatti, secondo la BCE, non ha senso mantenere la piena libertà di accesso ai conti, che potrebbero venire congelati a prescindere dal loro ammontare.

ZeroHedge pubblica un articolo su un pericoloso provvedimento, già a lungo paventato, ma ora probabilmente in via di attuazione, che rimuove ogni garanzia sui depositi bancari (anche al di sotto di 100.000 euro). La logica prevalente nella UE è che, tutto mascherato dietro la tutela dei “contribuenti”, anche i piccoli risparmiatori si possano considerare alla stessa stregua degli azionisti, e attaccabili in un eventuale bail-in. Per tutelarsi dal rischio di una corsa agli sportelli infatti, secondo la BCE, non ha senso mantenere la piena libertà di accesso ai conti, che potrebbero venire congelati a prescindere dal loro ammontare.di GoldCore, via ZeroHedge, 20 novembre 2017

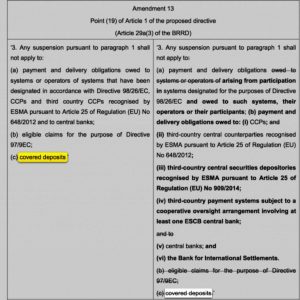

“La copertura dei depositi protetti e dei crediti soggetti al programma di compensazione degli investitori dovrebbe essere sostituita da esenzioni discrezionali limitate concesse dall’autorità competente al fine di mantenere un certo grado di flessibilità“.

Per tradurre dal gergo “legalese” dei burocrati della BCE, questo può significare che l’attuale soglia dei depositi di 100.000 euro, attualmente protetti in caso di bail-in, potrebbe presto venire meno. Ma non preoccupatevi amici risparmiatori, perché la BCE è del tutto consapevole della rivolta che questo potrebbe causare, per cui sono stati così gentili da proporre quanto segue:

“…durante il periodo di transizione, i depositanti dovrebbero avere accesso a un ammontare dei loro depositi garantiti adeguato a coprire il loro costo della vita entro cinque giorni lavorativi dalla richiesta“

Che sollievo, dovrete aspettare solo cinque giorni prima che qualche “autorità competente” giudichi quale sia l’ “ammontare adeguato” che vi spetta del vostro denaro affinché possiate mangiare, pagare le bollette e andare al lavoro.

Quanto sopra è tratto da un documento della BCE pubblicato l’8 novembre 2017 e intitolato “Sulla revisione del quadro di gestione di crisi nell’Unione“.

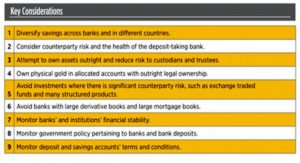

È un documento lungo 58 pagine, delle quali la maggior parte sono emendamenti proposti al quadro di gestione delle crisi nell’Unione, nonché l’attuale testo delle Direttive sui Requisiti dei Capitali (CRD). È abbastanza noioso da leggere, ma ci sono certi passaggi cruciali che dovrebbero far suonare un allarme. È evidente che una volta ancora la banca centrale può manipolare le situazioni ben oltre i limiti della politica monetaria. È anche una lezione per i risparmiatori, affinché diversifichino i loro beni al fine di ridurre la propria esposizione ai rischi delle controparti.

Bail-in, a chi servono?

Secondo il documento di Revisione della Stabilità Finanziaria, lo strumento di bail-in della UE è benvenuto in quanto:

“…contribuisce a ridurre il carico sui contribuenti nella risoluzione di grandi istituzioni finanziarie di peso sistemico, e mitiga alcuni degli incentivi all’azzardo morale delle istituzioni “too-big-to-fail” [troppo grandi per fallire, NdT].”

Come abbiamo discusso in passato, siamo confusi dall’apparente separazione tra i “contribuenti” e quelli che hanno messi i loro sudati risparmi in una banca. Dopotutto, non sono anche loro contribuenti? Questo non importa, dice Matthew C. Klein sul Financial Times, che recentemente ha sostenuto che “i bail-in sono teoricamente preferibili perché preservano la disciplina di mercato senza causare danno indebito a persone incolpevoli“.

In definitiva i bail-in sono fatti affinché le banche centrali possano continuare a far proseguire il gioco del denaro facile e dell’irresponsabilità. Questi sono stati sanciti perché, anziché risolvere i problemi e imparare la lezione dal caos avvenuto coi bail-out di quasi un decennio fa, si è deciso di inventare un metodo di aiuto alle banche ancora più grande, per rattoppare il sistema.

“I bailout, al contrario, sono ingiusti e inefficienti. I governi tendono a ricorrervi, tuttavia, a causa di una malriposta preoccupazione di “preservare il sistema”. Questo alimenta i (giustificati) risentimenti sul fatto che le élite si preoccupino più di proteggere i propri amici che di aiutare la gente normale” – Matthew C. Klein.

Che dire quindi della gente normale che ha depositato i propri soldi in banca, credendo che fossero al sicuro da un’altra crisi finanziaria? Non sono forse “incolpevoli” e non meritano anche loro protezione?

Klein ha scritto il suo ultimo pezzo sui bail-in appena una settimana prima di questo ultimo articolo della BCE. Per correttezza verso Klein, al momento in cui scriveva i depositanti con meno di 100.000 euro in banca erano protetti secondo i termini delle regole di copertura dei depositi della BCE.

Eppure già questo ci sembrava assurdo, in quanto ritenevamo discutibile che i soldi di chiunque, depositati in banca, potessero essere improvvisamente prelevati per sostenere un’istituzione in crisi. Abbiamo regolarmente fatto notare che, sebbene ci sia attualmente un livello dei depositi protetto che non dovrebbe essere svuotato, questa situazione potrebbe cambiare nel giro di un minuto.

Gli ultimi emendamenti proposti suggeriscono che questo sia proprio ciò che sta per succedere.

Perché cambiare le regole del bail-in?

La proposta di emendamento di 58 pagine della BCE prosegue, ed è circa a metà che ci si imbatte nel suggerimento che i “depositi protetti” non debbano più essere garantiti. Quanto segue è ciò che viene determinato dalla BCE nella preoccupazione di una possibile corsa agli sportelli delle banche in via di fallimento:

Se il fallimento di una banca appare imminente, un numero sostanzioso di depositanti protetti potrebbe comunque ritirare i propri fondi all’istante, in modo da garantirsi un accesso ininterrotto o perché non hanno più fiducia nel sistema di garanzie.

Questo potrebbe essere particolarmente fatale per le grandi banche e provocare ulteriori crisi di fiducia nel sistema:

Questo scenario è particolarmente probabile per le grandi banche, dove il semplice ammontare dei depositi protetti potrebbe erodere la fiducia nella capacità dello schema di garanzia dei depositi. In un tale scenario, se l’ambito di applicazione della moratoria non include i depositi protetti, la moratoria potrebbe mettere in allerta i depositanti sul fatto che sia molto probabile che l’istituzione stia fallendo o sia in procinto di fallire.

Pertanto, argomenta la BCE, la moratoria attuale che protegge i depositi potrebbe essere “controproducente”. (Per le banche, ovviamente, non per le persone a cui il denaro appartiene veramente):

La moratoria pertanto sarebbe controproducente, causando una corsa agli sportelli anziché prevenirla. Un tale esito sarebbe a discapito di una risoluzione ordinata delle banche, e questo potrebbe in definitiva causare un grave danno ai creditori e uno stress significativo sullo schema di garanzia dei depositi. In aggiunta, una tale esenzione potrebbe portare a un trattamento peggiore per le banche finanziate dai depositanti, dato che dovrebbe essere preso in considerazione al momento di determinare la gravità della situazione della banca quanto a liquidità. Infine, qualsiasi potenziale impedimento tecnico potrebbe richiedere ulteriori valutazioni.

La BCE propone invece che “certe salvaguardie” siano messe in atto per permettere una restrizione all’accesso ai depositi… per non più di cinque giorni lavorativi. Ma vediamone la durata:

Pertanto, un’eccezione all’applicazione della moratoria per i depositanti protetti getterebbe seri dubbi sull’utilità complessiva dello strumento. Invece di imporre un’esenzione generale, la BRRD dovrebbe includere certe salvaguardie per proteggere i diritti dei depositanti, tra cui una chiara comunicazione su quando possa essere riottenuto l’accesso e una restrizione della sospensione a un massimo di cinque giorni lavorativi, per evitare un uso cumulativo da parte dell’autorità competente e dell’autorità di risoluzione.

Anche dopo aver studiato e letto sui bail-in per un anno sono ancora orripilato all’idea che qualcosa del genere venga ritenuto preferibile e più giusto rispetto ad altre soluzioni, e in particolare a un aggiustamento del sistema bancario. I burocrati che gestiscono la UE e la BCE sono ancora ciechi alle sofferenze che le loro proposte possono causare e hanno già causato.

Guardate l’Italia per prevenire i danni

Nello stesso articolo abbiamo sottolineato quanto gli italiani fossero esposti verso il sistema bancario. Oltre 31 miliardi di euro di obbligazioni subordinate erano state vendute a ordinari risparmiatori, investitori e pensionati. Sono questi i titoli che verranno risucchiati e portati via ogni volta che una banca crolla.

Uno studio del Fondo Monetario Internazionale del 2015 ha trovato che per la maggior parte delle 15 maggiori banche italiane un salvataggio “implicherebbe un bail-in dei piccoli investitori e del debito subordinato“. Solo due terzi del potenziale bail-in colpirebbe gli obbligazionisti senior, cioè coloro che più probabilmente sarebbero investitori istituzionali e non pensionati con pochi fondi.

Perché è proprio così? Come abbiamo spiegato in precedenza:

Gli obbligazionisti vengono visti come creditori. Lo stesso tipo di creditori che le regole UE ritengono responsabili dei fallimenti finanziari delle banche, e distinti dai contribuenti. Questo è lo scenario del bail-in.

In uno scenario di bail-in i titoli junior detenuti dai piccoli investitori sono i primi a essere colpiti. Quando la più antica banca del mondo, Monte dei Paschi di Siena, è crollata, persone comuni (che sono anche contribuenti) detenevano 5 miliardi di euro di debito subordinato. Tutto svanito.

Nonostante il più grande bail-in della storia sia avvenuto dentro la UE, poche persone hanno prestato attenzione e protestato contro queste misure. Un bail-in non è cosa esclusiva dell’Italia, ma è possibile per tutti quelli che vivono e hanno conti in banca nella UE.

Ciononostante, fino a questo punto non ci sono state proteste. Non stiamo parlando di proteste per le strade, stiamo parlando di proteste là dove vi fa più male, per il vostro denaro.

Come abbiamo visto dalle risposte della UE alla Brexit e alla Catalogna, ai funzionari non importa un fico secco dei reclami dei loro cittadini. Per cui quando si tratta delle banche, analogamente, ha poco senso esprimere disgusto. Invece, gli investitori devono prendere i loro beni e valutare quale sia il modo migliore di proteggere i propri risparmi dalla tirannia delle politiche della banca centrale.

Per rinfrescarvi la memoria, la BCE sta proponendo che in caso di bail-in vi sia data una quota dei vostri stessi risparmi. Una quota che riguarderebbe:

“…durante il periodo di transizione, i depositanti dovrebbero avere accesso a un ammontare dei loro depositi garantiti adeguato a coprire il loro costo della vita entro cinque giorni lavorativi dalla richiesta”